Non résidents : comment échapper au taux de 20% ?

Ne concerne que les français. En tant que non résident, c'est le taux minimal de 20 % à 30% qui est appliqué, quel que soit le nombre de parts.

Mis à jour le 10-08-2019 | Publié le 16-08-2017 - Lu 23 466 fois

Vous quittez la France et percevez après départ des revenus de source française imposables en France au regard de la convention fiscale internationale. Vous restez donc soumis à l'impôt en France sur ces revenus et devez les déclarer, que cela soit une retraite, des revenus fonciers ou de produits financiers.

Si vous êtes considéré comme « non-résident » (seul le centre des impôts pourra vous le dire - il y a plusieurs critères pas toujours faciles à cerner - voir en bas de cet article), vous êtes imposé au barème des « non-résidents » avec un taux minimal à 20 % quel que soit le nombre de parts (Article 197 A du CGI). En fonction de vos revenus et de votre situation familiale, cela peut être beaucoup moins intéressant que le taux moyen d'imposition des résidents et vous conduire à payer plus d’impôts que vous n'auriez payé en restant en France ! Un comble quand on connait le nombre d'expatriés pour raison fiscale !

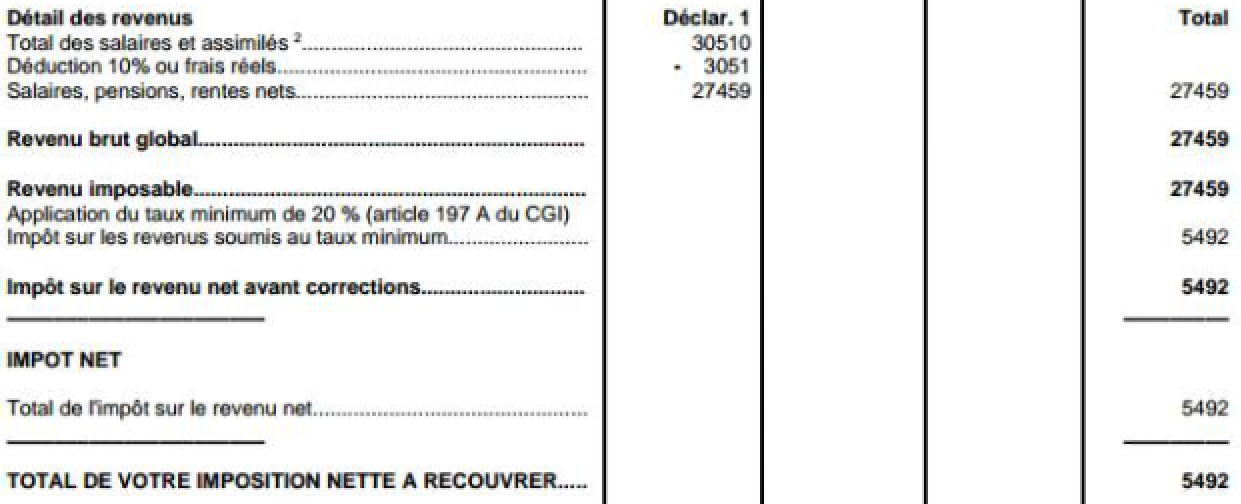

Pour 2019, les revenus de source française des expatriés sont imposés en France au taux minimum de 20 % jusqu’à 27 519 € de revenu net imposable et de 30 % au-delà.

Mais il y a un moyen légal de diminuer sa charge fiscale au niveau que vous auriez eu en restant en France : la demande d'application du taux moyen d'imposition.

En pratique

Pour bénéficier de l'application du taux moyen d'imposition (et non du taux minimal de 20 % à 30%) sur l'ensemble de leurs revenus de source française, les non-résidents Français en Thaïlande doivent remplir la case 8TM de la déclaration de revenus 2042, dans laquelle vous indiquerez le montant de vos revenus globaux (France + autres pays). Une fenêtre permet de renseigner le détail des revenus de source Française et ceux perçus à l'étranger. Les montants à déclarer dans cette rubrique sont les montants avant déduction des différents abattements.

Attention : même si les sommes sont minimes, vous devez normalement déclarer les intérêts des comptes courants détenus dans le royaume dans les revenus perçus à l'étranger. Cela servira à l'administration fiscale pour calculer votre revenu mondial qui sert de base à la détermination de votre taux d'imposition. Mais seuls vos revenus de source française seront imposés.

Dans la case de rédaction libre dont l'intitulé est « vous pouvez indiquer dans cette zone toute précision que vous souhaitez porter à la connaissance de l'administration fiscale », ajoutez le texte suivant :

« J'ai l’honneur de vous demander l’application du taux moyen d’imposition, pour mes revenus perçus en 20XX. La Thaïlande ne délivre pas d’avis d’imposition puisque le visa que je possède pour résider dans ce pays m'interdit tout travail dans le royaume. »

Et c'est tout. Si le taux moyen vous est plus favorable, il sera appliqué sur vos seuls revenus de source française et apparaîtra sur votre avis d’imposition à la place des taux minimums.

Cette demande sera renouveler chaque année.

A noter, que les non-résidents, quel que soit le régime fiscal, ne payent plus ni RDS ni CSG sur leur retraite. Mais ils continuent de payer RDS et CSG sur les autres revenus type immobilier : faut quand même pas trop rêver :) Enfin, sachez que les non-résidents ne bénéficient pas des différentes réductions d'impôts (dons...), ni de l'abattement en faveur des personnes âgées et ne peuvent comptabiliser les charges déductibles du revenu global.

Nouveauté 2019 : la déductibilité des pensions alimentaires, qui jusque là était réservée aux résidents. Aujourd’hui, les « non résidents » ont le droit de déduire les pensions versées : pour cela, vous devez déclarer les sommes versées dans les cases du paragraphe 6. Conditions : les pensions versées doivent être déclarées dans les revenus du bénéficiaire et imposables en France, et qu’elles n’aient pas donné lieu, pour le contribuable qui les verse, à un avantage fiscal dans l’État de résidence.

Cas pratique :

Retraité Français percevant une retraite mensuel de 2500 € en France (30 000 € annuel), sans autres revenus, marié avec un enfant à charge, soit 2,5 parts. Avant le départ, il était non imposable. Depuis son installation en Thaïlande et avec l'application du taux non résident, il devra régler 5490 €. On passe donc de 0 à 5490 € !

Quelques idées reçues

- Je suis retraité et je vis en Thaïlande, donc je ne paye plus d’impôts en France. Faux. Comme nous l'avons vu, vous êtes toujours redevable sur vos revenus de source française.

- En tant que non résident, je vais payer moins d'impôt que si j'étais resté en France. Vrai, car vous ne paierez plus la RDS et CSG sur votre retraite, mais faux si en France vous bénéficiez de réductions ou abattements...

- L'affiliation (ou non) à la sécurité sociale française a une incidence sur la détermination de la résidence fiscale. Faux. C'est deux choses totalement séparées. Par contre, le fait de déclarer votre résidence à l'étranger peut sans doute être su par la sécurité sociale qui peut alors refuser de vous assurer...

- Je dois déclarer à l'administration fiscale française mes comptes bancaires ouverts dans mon pays de résidence. A priori, c'est faux. Si on se réfère à l'intitulé du formulaire permettant cette déclaration, elle ne semble s'imposer qu'aux résidents : « Formulaire n°3916 : Déclaration par un résident d'un compte ouvert hors de France ». Cela laisse supposer que cette obligation ne concerne que les résidents... Bon, si vous n'avez rien à vous reprocher, rien n'empêche de déclarer quand même vos comptes, on est jamais trop prudent ! Par contre, si vous demandez l'application du taux progressif, ne pas omettre de déclarer les intérêts de vos comptes courants dans vos revenus étrangers...

Comment déterminer son domicile fiscal ?

Bien que vous résidiez en Thaïlande une grande partie de l'année, vous êtes considéré comme ayant votre domicile fiscal en France si vous remplissez l'un des critères suivants :

- Votre foyer (ou le lieu du séjour principal) se trouve en France : il s'agit du lieu de la résidence habituelle ayant un caractère permanent ;

- Vous travaillez en France. Si vous exercez plusieurs activités, c'est l'activité principale qui est prise en compte. Une activité exercée à titre accessoire n'est pas concernée. L'activité principale est celle à laquelle vous consacrez le plus de temps effectif ou celle qui vous procure l'essentiel de vos revenus ;

- Le centre de vos intérêts économiques se trouve en France : il s'agit du lieu où vous avez effectué vos principaux investissements, où vous possédez le siège de vos affaires d'où vous administrez vos biens.

Si vous êtes retraité en Thaïlande et que vous n'avez aucune activité en France, il y a de fortes chances pour que votre domicile fiscale soit en Thaïlande : pour en être sûr, le mieux est d'interroger votre centre des impôts.

Ressources

Livret PDF de madame la députée Anne Genetet. Edition 2019 « Fiscalité des Français à l'étranger. Quelle imposition de vos revenus français cette année ? »

Pour toutes vos questions concernant la fiscalité des Français en Thaïlande, voir l'excellent groupe Facebook de Jean-Louis Guenard : Retraité Français en Thaïlande

5 commentaires

Voir ou laisser un commentaire